「今の保険内容で大丈夫かな?」

「資産運用したいけど何からはじめたらいいかわからない」

など、お金に関する悩みをお持ちの方も少なくないでしょう。

マネードクターは優秀なファイナンシャルプランナー(以下「FP」という)に無料でお金の相談ができるサービスです。

保険のことから資産運用、老後資金の相談まで幅広く対応。

また、ワンランク上の相談ができる「マネードクタープレミア」も存在します。

今回の記事では、「マネードクターの概要」や「マネードクターのメリット・デメリット」、「マネードクタープレミアとの違い」について解説します。

この記事を読めば、マネードクターのサービス内容を理解できるようになるでしょう。

マネードクターとは?

| サービス名 | マネードクター |

|---|---|

| 運営会社 | 株式会社FPパートナー |

| 相談内容 | ・保険の見直し ・家計相談 ・資産運用 ・教育資金 ・老後資金 など |

| 料金 | 何度でも無料 |

| 相談方法 | 店舗、訪問(自宅、カフェ、職場など)、オンライン |

| 公式ホームページ | 公式サイトへ |

マネードクターとは、お金の専門家であるFPに何回でも無料で相談できるサービスです。

マネードクターの店舗は全国に約130店舗(2023年5月現在)あります。

全国で気軽にお金の相談が気軽にできるマネードクターは「お金のかかりつけ医」のようなイメージです。

さらに、店舗以外でも自宅やカフェ、オンラインでも相談でき、時間も朝の9時から20時まで対応可能です。

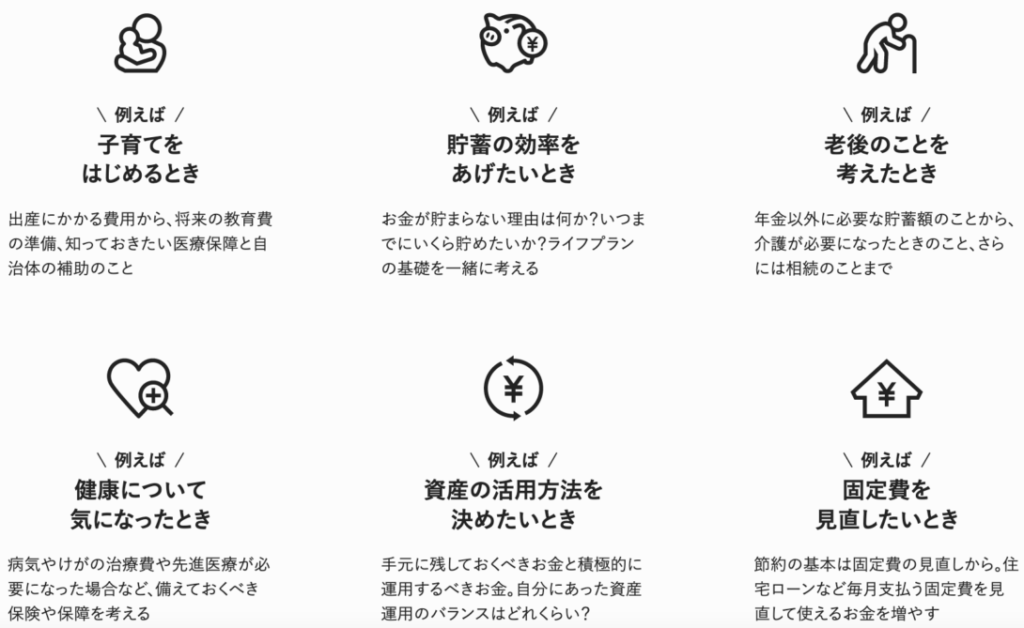

教育費や貯蓄、保険の見直し、資産運用、老後、家計の見直しなど、お金の悩みがあるときはマネードクターに相談するといいでしょう。

マネードクタープレミアとの違いは?

ネードクターには、ワンランク上の相談ができる「マネードクタープレミア」のサービスもあります。

マネードクタープレミアの特徴は下記のとおりです。

- ・税理士、司法書士、保険のプロなどの専門家に相談できる

- ・高級感のある個室あり

- ・オンラインルーム完備

マネードクタープレミアは、税理士や司法書士、保険のプロなどの専門家と連携しており、相談が必要なときは紹介してもらえます。

これにより、さらに専門的に、手厚いサービスを受けることが可能です。

また、高級感のある個室で、リラックスして相談できます。

店舗まで来店できない方向けにオンラインルームも完備されています。

マネードクターより、ワンランク上の相談ができるマネードクタープレミアも相談料は無料です。

マネードクターは本当に無料?

マネードクターは、本当に何度相談しても無料です。

相談者が費用を支払うことはないので、安心して納得いくまでご相談ください。

実際に、マネードクターを利用した方は3回以上相談される方も多いようです。

しかし、なぜ無料なのか気になる方もいらっしゃるでしょう。

マネードクターを運営している株式会社FPパートナーは保険代理店なので、保険会社からの契約手数料で運営をしているようです。

そのため、私たち相談者はマネードクターを無料で利用できます。

マネードクターのメリット4つ

マネードクターのメリットとして次の4つがあります。

- 無料で専門家のFPに何度でも相談できる

- 優秀なFPが多数在籍している

- カフェや自宅、全国どこからでも相談可能

- お金のことを幅広く、深掘りして相談できる

それぞれのメリットについてより具体的に紹介していきます。

メリット1:無料で専門家のFPに何度でも相談できる

マネードクターは、一切料金は必要ありません。

また、相談回数に縛りもないため、何度でも無料で相談可能です。

そのため、マネードクターを利用される方は3回以上相談されるケースも多いようです。

また、FP以外の専門家にも相談できるマネードクタープレミアも無料で何度でも相談できます。

料金がかからず、お金の悩みが解決するまで何度でも相談できるのはマネードクターの最大のメリットです。

メリット2:優秀なFPが多数在籍している

マネードクターの運営会社には優秀なFPが「2,186名」在籍(※1)しており、そのうちMDRT会員は「888名」(※1)です。

MDRT会員とは、世界中の優秀な生命保険・金融のプロフェッショナルが集まる組織です。

また、MDRT会員になるための入会基準は厳しく、誰でも簡単に入会できるわけではありません。

このように、世界基準の優秀なFPに無料で相談できるのは、マネードクターの魅力の一つです。

※1 2023年6月現在

メリット3:カフェや自宅、全国どこからでも相談可能

マネードクターは、さまざま場所でお金の相談が可能です。

店舗以外にも、カフェや自宅、職場、オンライン相談も気軽に利用できます。

場所を選ばず、全国からどこでも相談できるので、とても便利なサービスです。

メリット4:お金のことを幅広く、深掘りして相談できる

マネードクターでは、保険の切り替え以外にも、教育資金や住宅ローン、資産運用、老後資金など幅広く相談が可能です。

また、マネードクタープレミアを利用すれば、税理士や司法書士のような専門家にも相談できます。

さらに深掘りして相談をしたい方は、マネードクタープレミアを利用するといいでしょう。

マネードクターのデメリット2つ

魅力的なマネードクターのサービスですが、気をつけて欲しい点が2つあります。

- 店舗以外は事前に予約が必要

- 担当者によってサービスの質が異なる

これから、詳しく解説していきます。

デメリット1:店舗以外は事前に予約が必要

訪問やオンラインでマネードクターを利用する際、必ず事前予約が必要になります。

枠に空きがあれば最短翌日に対応してもらえるので、まずは予約枠を確保しましょう。

また、直営店舗での相談なら、当日でも対応してもらえます。

急ぎの方や買い物ついでに相談したい方は、店舗での相談がおすすめです。

デメリット2:担当者によってサービスの質が異なる

担当するFPによっては、合わない可能性があります。

なぜなら、マネードクターには優秀なFPが多数在籍していますが、FPによって得意とする分野が違うからです。

保険の切り替え以外に、教育資金の貯め方や資産運用の方法など聞きたい場合でも、担当したFPが不得意な分野の場合、ありきたりな返答になることもあります。

また、担当者によっては保険の勧誘があるかもしれません。

担当FPは選べないので、担当者によってサービスの質が異なることを理解したうえで利用しましょう。

マネードクターの流れ

マネードクターの面談の流れを一通り紹介します。

事前に予約し、日時を決める

出典:マネードクター

カフェや自宅、オンラインで相談したい場合は、公式サイトの予約フォームから事前に予約しましょう。

お電話での予約も可能です。

その場合、平日は朝の9時から20時、土日祝日は朝の9時から18時までです。

インターネット予約の場合はいつでも予約の申し込みが可能になります。

- ご相談内容の選択

- ご相談希望の場所の選択

- ご相談希望日時

- 個人情報の入力

以上で、申し込み完了です。

後日、担当FPについての事前連絡がきます。

現状・今後の詳しいヒアリング

予約日時に担当FPと面談です。

そのときに、現在の家族構成や将来の予定(お子様の進路や住宅など)、現在加入中の保険などをヒアリングしてくれます。

また、相談したいこともこの面談で聞きましょう。

相談時間は平均1時間半です。

もし、1時間半で足りなかった場合は、担当FPの方に次回予約もお願いしましょう。

相談者だけのキャッシュフロー表を作成してくれる

ヒアリングをもとに、オリジナルのキャッシュフロー表を作成してくれます。

キャッシュフロー表とは、現在から将来の収支や貯蓄の変化を1年ごとに予測する表です。

出典:日本FP協会

ヒアリングをもとに、このようなキャッシュフロー表を担当FPが作成してくれます。

キャッシュフロー表をみて、資産運用方法、必要な保険の種類や有無などのアドバイスをくれるでしょう。

保険の新規加入や切り替え手続きはお任せできる

マネードクターで相談し、保険の新規入会や切り替えをする場合、手間のかかる作業はすべてマネードクターにお任せできます。

例えば、保険の切り替えの場合、現在の保険を解約し、新規加入になります。

この場合の保険の解約から新規加入で続きまで、すべてお任せが可能です。

マネードクターで相談する前に準備は必要?

マネードクターで相談する前に、必ず準備しなければいけないものはありません。

しかし、時間を無駄にせず、上手に利用するために事前準備しておくと安心でしょう。

ここでは、マネードクターで相談する前にしたほうがいい準備や心構えを解説します。

相談前に家族で保険や資産運用の話をしておこう

マネードクターで相談するときは、家族構成から家族全員の現状、将来をヒアリングされます。

また、保険や資産運用などは家族全員に関わる大事なことです。

そのため、マネードクターで相談する前に家族の方向性を話し合いましょう。

例えば、「現在加入中の保険の概要」や「必要な保険は何か」、「どこに進学したいか(公立・私立・留学など)」などです。

そのほうが、FPに相談すればいいことがより明確になり、有意義な時間を過ごせるでしょう。優秀なファイナンシャルプランナーに無料でお金の相談ができるマネードクターのサービスの概要と、何度でも無料で相談できるその理由について詳しく解説します。

相談内容は事前に決めておく

家族会議で話し合った内容やマネードクターを利用したくなったきっかけの疑問など、相談したい内容を事前にまとめておきましょう。

また、現在の加入中の保険や資産状況などをまとめていると、よりスムーズに話が進みます。

下記の例を参考にまとめてみてください。

【保険】

・加入中の保険の種類と価格

・どのようなことをカバーしてくれる保険が希望か

・子どもを今後作るか

・家族の病歴(先祖を含め)

・必要な生活費用 など

【家計】

・現在の収入

・現在の支出(固定費)

・現在の貯金

・今後の貯蓄目標

・マイホームの購入有無

・子どもの進学先

・子どもの習い事 など

【資産運用】

・現在の資産運用状況

・NISAやiDeCoを利用しているか

・今後の資産運用に利用できる資金額

・いつまでにどのくらい増やしたいか など

何度でも無料で相談できるマネードクターですが、できれば1回の相談で多くの疑問や不安を解決するほうがいいでしょう。

聞き忘れ防止のためにも、事前に相談内容は決めておくとスムーズに相談が進みます。

保険の即決は避けましょう

保険加入の場合、1回目の相談でそのまま保険の契約に進むのは避けましょう。

なぜなら、担当FPによっては自分の利益のために保険料の高い保険を進めてきたり、本当は必要ない保険への加入を進められたりする可能性もあるからです。

そのため、検討する時間を作るため2回目の予約をとり、一度落ち着いて考える時間を作ります。

もし、お断りしたい場合は予約をキャンセルするだけです。

マネードクターでは、しつこい営業はペナルティが科せられるシステムのため、お断りしてもしつこい勧誘はありません。

保険相談なら必要な書類を手元に用意しておく

保険相談の場合は、現在の保険内容の書類を手元に用意しておきましょう。

保険に加入してからずいぶん時間が経っていたり、営業の方に勧められよくわからず加入していたりする方も少なくありません。

そのため、加入中の保険が本当に必要なのか判断してもらうためにも、必要書類は用意しておきましょう。

また、健康診断を受けたことがある方は、検査結果の書類も手元に用意しておくと、入会できる保険や保険料などがより明確にわかります。

可能ならほかのFPにも相談する

時間に余裕がある方は、ほかのFPに相談してみるのも大切です。

マネードクターには優秀なFPが多数在籍していますが、前述したとおり、ご自身と合わない場合もあります。

さらに、はじめてFPに相談する場合、正しい判断がしにくいです。

そのため、急いで保険の新規加入や切り替えをする必要のない方は、ほかのFPへ相談してみましょう。

ほかの会社を利用して相談もできますが、マネードクターはほかのFPへ変更してもらうことも可能です。

もし、ほかのFPにも相談してみたい場合は、カスタマーセンターへ問い合わせしてみましょう。

マネードクターのよくある質問

マネードクターに関するよくある質問を紹介します。

- マネードクターはなぜ無料なんですか?

-

マネードクターの運営会社である株式会社FPパートナーは保険代理店です。

保険会社からの契約手数料で運営をしているため、無料でご利用いただけます。 - マネードクターの強みは?

-

無料で優秀なFPにお金の相談ができることです。しかも最短で「翌日」からFPに相談することができ、オンラインやカフェ、自宅など相談する場所も自由に選ぶことができます。

- マネードクターでできることは?

-

マネードクターでは下記のことが相談できます。

- 保険の相談

- 資産運用の相談

- 教育資金の相談

- 家計の相談

- 老後の相談

- 住宅ローン など

お金の相談はマネードクターへ!

マネードクターには、888名のMDRT会員を含め優秀なFPが多数在籍しています。

そのため、より家計にあった的確なアドバイスをしてもらえます。

また、税理士、司法書士、保険のプロなどの専門家にも相談できるので深掘りしたお金の相談が可能です。

ほかにもお金の相談ができる会社はたくさんありますが、専門家に無料で相談できるのはマネードクターの一番の強みでしょう。

現状のお金に不安がある方は、一度気軽に相談してみてください。